监管范式底层逻辑

- 香港:信任背书的制度构建

以 “风险穿透” 为核心,通过高门槛筛选优质机构,强制储备透明与流动性保障,目标是打造 “合规避风港”。例如,持牌人需每周向金管局提交储备报告,并接受第三方审计。这种模式虽短期抑制创新,但长期利于建立国际投资者信任,尤其适合跨境支付与机构资金。

- 美国:市场驱动的竞争实验

以 “美元中心” 为战略,通过联邦与州分级监管降低合规成本,允许发行方灵活选择储备资产组合。例如,USDT 发行商 Tether 已持有 1200 亿美元美债,成为全球第 19 大美债持有主体。这种模式激发创新活力,但可能加剧监管套利与系统性风险。

谁更适合哪种模式?

- 合规资金 / 金融机构 / 大型互联网:香港模式提供制度信任红利。例如,蚂蚁数科、京东等已启动牌照申请,计划通过稳定币连接跨境贸易与 RWA 场景。

- 早期创业团队 / 新型机制探索:美国模式允许快速试错。例如,Circle(USDC)通过联邦监管快速扩张,2025 年上半年市值增长 40.9%。

- 跨境支付与电商:香港路线利于与银行、支付牌照机构合作(如渣打银行试点港元稳定币);美国路线则通过开发者生态实现 C 端扩散(如 USDT 在非洲高通胀国家的普及)。

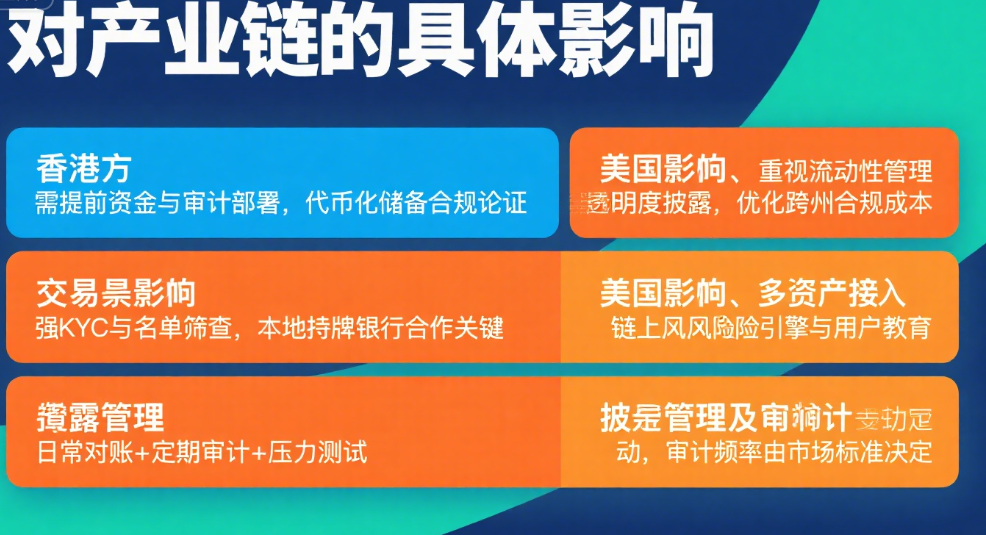

对产业链的具体影响

- 发行方

- 香港:需提前部署资金与审计体系,探索代币化储备的合规性(如京东沙盒项目测试链上披露)。

- 美国:需在联邦与州级路径间优化成本,例如 Circle 选择同时申请联邦与州牌照以扩大覆盖。

- 交易所 / 钱包

- 香港:强 KYC 与银行合作成标配,如 HashKey Exchange 仅允许持牌稳定币上线。

- 美国:依赖链上风险引擎与用户教育,Coinbase 通过储备透明度披露提升信任。

- 储备管理与审计

- 香港:日常对账 + 压力测试,审计报告需在期末后 1 个月内公开。

- 美国:披露驱动,审计频率由发行方与市场标准决定,例如 USDC 每月公布储备构成。

门槛 vs 活力

- 香港的高门槛可能抑制长尾创新。例如,2025 年 Q3 香港稳定币市值不足全球 1%,而美国 USDT/USDC 占比超 80%。

- 美国的活力带来合规不确定性。例如,《GENIUS 法案》未明确非美元稳定币的合规路径,可能导致 “监管真空”。

跨境互认与网络效应

- 香港正与欧盟、阿联酋等磋商互认机制,计划打造 “数字港元 + 稳定币” 跨境支付走廊。

- 美国通过《GENIUS 法案》强制境外发行人接入美债储备体系,试图构建 “数字美元霸权”。

信任工程与技术竞争

- 香港推动储备资产链上实时披露,例如域塔物流计划发行的 RHKD 稳定币将采用区块链技术追踪储备。

- 美国通过 “发币即购债” 机制将稳定币与美债绑定,既缓解债务压力又扩大美元需求。

香港与美国的监管路径本质上是 “制度信任” 与 “市场效率” 的博弈。香港通过 “合规筑基” 吸引机构资金,美国则以 “市场实验” 巩固美元霸权。未来格局可能呈现以下趋势:

- 双轨并行:香港成为合规稳定币与 RWA 的枢纽,美国主导美元稳定币与 C 端市场。

- 技术破局:链上储备审计、AI 风控等技术可能缩小两地监管差异,例如蚂蚁数科的光伏 RWA 项目已实现跨境资产透明化。

- 跨境协作:谁能率先建立与主要司法管辖区的互认机制(如香港与欧盟、美国与东南亚),谁将获得全球结算网络优势。

最终,稳定币的 “产品力” 不仅是锚定技术,更是透明度、可审计性与风控自动化的综合体现。在 “信任” 与 “开放” 之间找到最优解,将决定全球金融基础设施的未来版图。

免责声明: 文章源于会员发布,不作为任何投资建议

如有侵权请联系我们删除,本文链接:http://www.qicheyongpin.cc/zixun/530.html