2025 年 9 月,加密货币市场目光聚焦于 Hyperliquid 生态的一场关键竞争 —— 原生稳定币 USDH 的发行权争夺。这场由 Hyperliquid 链上透明投票机制引发的竞逐,不仅吸引了六家顶尖加密公司展开激烈角逐,更可能重塑稳定币赛道的现有格局。截至 9 月 8 日,随着竞争白热化,Hyperliquid 平台代币 HYPE 单周涨幅达 23.4%,未平仓合约飙升至 21.8 亿美元,凸显市场对这场生态变革的高度期待。

在 Hyperliquid 公告发布后的五天内,六家机构先后提交提案,各自展现独特优势。Native Markets凭借与 Hyperliquid 生态的深度绑定拔得头筹,其核心团队集结了 Hyperliquid 生态顾问 Max Fiege、前 Paradigm 研究员 Anish Agnihotri 等资深人士,通过 Stripe 支付处理器 Bridge 发行计划,强调 “生态原生 + 机构合规” 的双重优势。

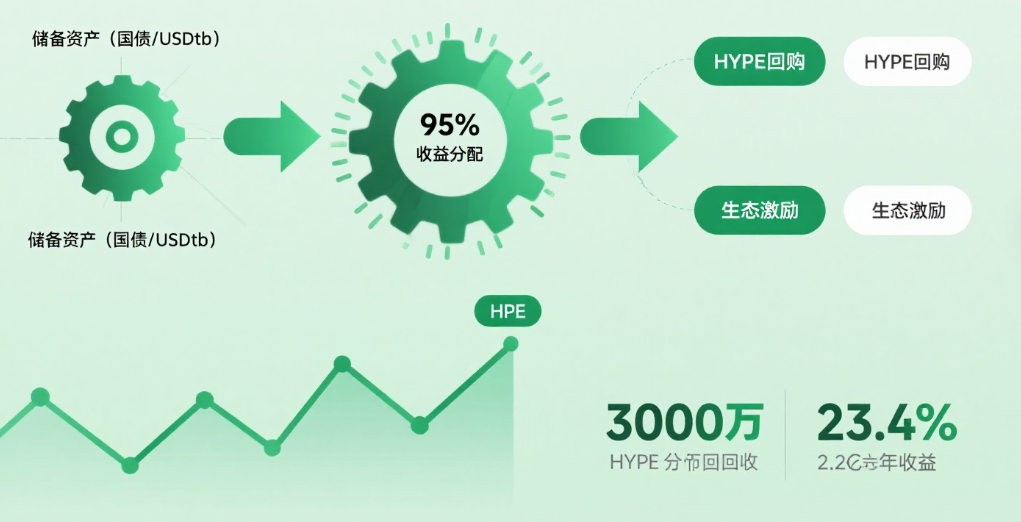

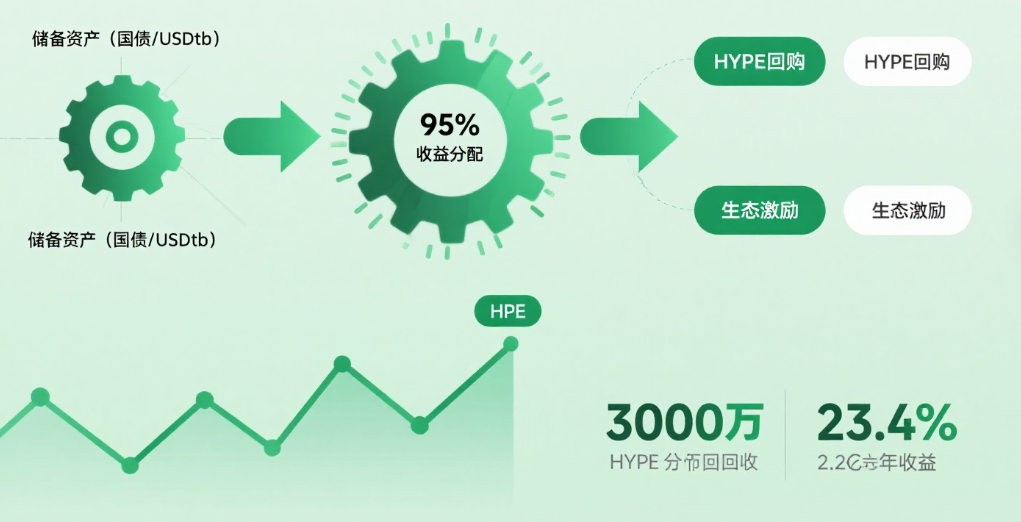

稳定币发行老将Paxos则祭出合规王牌,其提案不仅符合《GENIUS 法案》标准,更升级推出与 PayPal/Venmo 的支付整合计划,承诺将 95% 的储备利息用于 HYPE 回购,并预留 2000 万美元生态激励资金。这一方案巧妙将传统支付网络与加密生态连接,试图通过 “合规 + 流量” 组合拳取胜。

Frax与Ethena Labs不约而同地将目光投向贝莱德 BUIDL 基金,但路径各异。Frax 提议以 1:1 锚定其由 BUIDL 支持的 frxUSD,承诺将国库券 4% 年化收益全额通过链上程序分配给用户,且零手续费;Ethena 则选择由 Anchorage 发行的 USDtb 作为底层资产,强调其 “联邦特许银行发行 + GENIUS 合规” 双重资质,并承诺承担 USDC 向 USDH 的全部迁移成本。贝莱德数字资产主管 Robert Mitchnick 的公开背书,更让这两家方案增添了机构信任背书。

初创公司Agora联合 Rain 与 LayerZero 组成联盟,以 “生态优先” 为卖点,承诺 100% 净收入用于 HYPE 回购,并提供 1000 万美元初始流动性保障,避免外部平台导流。而更名后的Sky(原 MakerDAO) 则抛出最高 4.85% 的收益率承诺,计划部署其 80 亿美元资产负债表,并设立 2500 万美元专项基金发展 Hyperliquid DeFi 生态,其方案中 22 亿美元 USDC 即时流动性储备尤为引人注目。

USDH 的爆发式关注度源于其构建的 “合规收益闭环” 创新机制。根据 Hyperliquid 数据,平台累计回购 HYPE 已超 3000 万枚,按当前价格计算价值超 9 亿美元,年化回购率达流通供应量的 4.7%。这种 “稳定币收益 – 代币回购 – 生态反哺” 的循环设计,配合 41.85% 的 HYPE 质押率,形成了强大的供应收缩效应。

收益激励的量化效应尤为显著。Frax 测算显示,按 Hyperliquid 现有稳定币存款规模,通过国库券投资可产生每年 2.2 亿美元收益;Sky 更宣称其方案能实现 4.85% 的年化收益率,超过同期国债水平。这种合规框架下的间接收益分配(通过回购而非直接付息),精准规避了《GENIUS 法案》对稳定币付息的限制,创造了监管套利空间。

市场用资金投票印证了这一模式的吸引力。9 月 8 日当天,巨鲸 “qianbaidu.eth” 单日买入价值 1200 万美元的 HYPE,某聪明钱地址充值 401 万 USDC 并将其中 75% 兑换为 HYPE。机构层面,纳斯达克上市公司 Lion Group 宣布将全部 SOL 和 SUI 资产转换为 HYPE,6MV 创始人 Mike Dudas 也公开表示加仓持仓,显示生态信心正在形成共识。

USDH 与 USDC 的正面交锋揭示了稳定币赛道的深层变革。根据《GENIUS 法案》和欧盟《MiCA 法案》,两者均禁止稳定币直接向持有人付息,但 USDH 通过 “收益 – 回购” 机制实现了间接激励,而 USDC 受限于业务模式无法复制这一设计。Bitget 首席分析师 Ryan Lee 指出,这种差异使 USDH 成为 “USDC 的主要竞争对手”,尤其在 DeFi 收益率敏感型市场可能形成分流。

Circle 的防御动作同样值得关注。其联合创始人 Jeremy Allaire 强调 USDC 的 “深度流动性与跨链互操作性” 优势,并迅速宣布将在 Hyperliquid 推出原生 USDC。这一应对凸显两大体系的核心差异:USDH 依托生态闭环和收益激励,USDC 则凭借规模效应(全球超 5000 亿美元流通)和监管信任(MiCA 合规许可)构建壁垒。

地域监管差异可能造成市场分割。《MiCA 法案》要求欧元稳定币优先用于日常支付,并对非欧元稳定币设置日交易量 500 万欧元上限。这使得 USDH 若想进入欧盟市场需面临结构性限制,而 USDC 已通过 Circle 获得 MiCA 许可,成为欧盟主要合规稳定币。Bernstein 分析师认为,这种监管碎片化将延缓市场格局的快速变化,”流动性构建是渐进过程,尤其对期货等资本密集型产品”。

行业对这场竞争的解读呈现多元视角。Bernstein 认为竞争环境有利于创新但不会立即冲击 Circle 地位;Bitget Wallet 营销官 Jamie Elkaleh 则指出,USDH 的真正意义在于 “重新定义稳定币与协议经济机制的一致性”,而非简单替代现有产品。随着 9 月 14 日投票日临近,Hyperliquid 验证者的选择将决定这场变革的初始方向,但无论结果如何,稳定币 “合规与收益平衡” 的探索已翻开新篇。

免责声明: 文章源于会员发布,不作为任何投资建议

如有侵权请联系我们删除,本文链接:http://www.qicheyongpin.cc/zixun/547.html